Механізм, який актуалізується в період післявоєнної відбудови країни

НКЦПФР у попередніх публікаціях пробував донести економічну суть, характеристики та особливості застосування фундаментальних деривативів – форвардів, опціонів та свопів, а також похідних фінансових інструментів другої хвилі – кредитних деривативів. Сьогодні піде мова про сек’юритизацію.

Якщо говорити спрощено, то сек’юритизація – це механізм рефінансування активів через випуск та розміщення цінних паперів. Як правило, відбувається трансформація активів, що мають низьку ліквідність або не підлягають вільному обігу, в цінні папери.

Як працює сек’юритизація на практиці?

Задля застосування механізму необхідна наявність двох ключових умов – майбутні грошові потоки та їхня передбачуваність. Наприклад, іпотечні кредити мають чіткий графік виплат за ними, відтак грошові потоки можна легко спрогнозувати й секʼюритизувати. Через це іпотека найчастіше виступає секʼюритизованим активом.

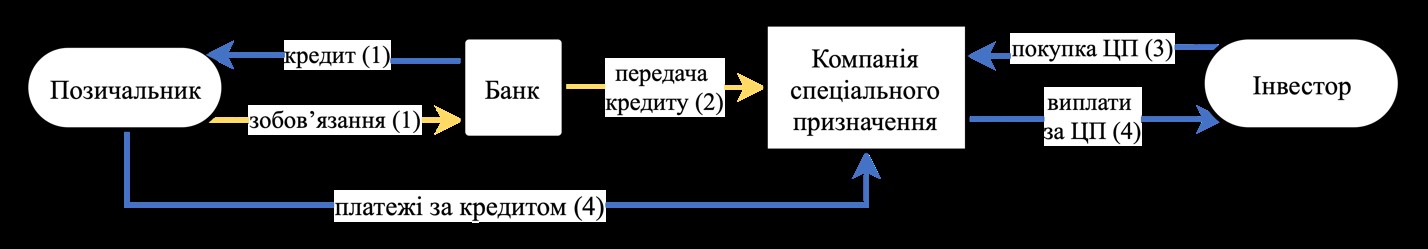

Здійснення сек’юритизації відбувається у декілька етапів (див. схему).

Базова схема сек’юритизації

- спочатку банк видає кредит позичальнику (1),

- потім банк передає цей кредит компанії спеціального призначення (2),

- далі компанія спеціального призначення випускає цінні папери, забезпечені кредитами (3),

- на фінальній стадії платежі за кредитами транслюються інвесторам (4).

Популяризація механізму у США та Європі

Широкого використання і вдосконалення процес сек’юритизації набув у США та Європі у 1980-ті роки: економіка росла, суспільний оптимізм міцнішав, громадяни активно брали кредити, корпорації мали стабільний та зростаючий прибуток, а інвестори – вкладали гроші у довгострокові фінансові інструменти.

Це були ідеальні умови для розвитку фінансових ринків. Найбільш розповсюдженим активом для сек’юритизації є портфель іпотечних кредитів.

За статистичними даними, обсяг розміщення структурованих цінних паперів у 2022 році склав 203 млрд євро у Європі та 2,5 трлн євро у США. Водночас загальна вартість розміщених цінних паперів, забезпечених іпотекою, склала 1,9 трлн євро. Це свідчить про те, що сек’юритизація є одним з найбільш ефективних і надійних механізмів залучення коштів, і насамперед для пожвавлення іпотечного кредитування.

Навіщо сек’юритизація Україні?

У післявоєнній Україні потрібно буде активно запустити процес відбудови, і міжнародні партнери спрямують кошти на відновлення нашої країни, а для цього доведеться використовувати фінансові інструменти, які є цілком зрозумілими для міжнародних партнерів, проте новими для України.

Ми маємо можливість скористатися досвідом фінансової спільноти розвинених країн і використовувати вже відшліфований механізм, який пройшов через кілька криз та щодо якого була проведена робота над помилками.

14 лютого 2023 року Комісія затвердила Концепцію запровадження законодавчої бази щодо облігацій з покриттям та сек’юритизації в Україні. Таке рішення є своєчасним та необхідним, оскільки унаслідок російської агресії Україна для відновлення збитків війни потребує понад $400 млрд, і щодня ця цифра зростає. Ми маємо скористатися вже створеним механізмом з доведеною ефективністю задля відродження національної економіки.

У наступних публікаціях НКЦПФР розгляне класифікацію сек’юритизації, механізми підвищення кредитної якості, вимоги до учасників процесу сек’юритизації та приклади використання.

Читайте також:

- НКЦПФР доступно про фінансові інструменти – кредитні деривативи

- НКЦПФР доступно про фінансові інструменти – опціон

- НКЦПФР доступно про фінансові інструменти – форвард

- Оновлено список сумнівних інвестиційних проєктів

- Онлайн-купівля ОВДП стала доступною іноземним громадянам

- Про побудову фондового ринку в Україні і цінні папери, – Голова Нацкомісії з цінних паперів