Що потрібно знати про типи сек’юритизації та мету застосування кожного з них

У попередній публікації НЦКПФР сформулювала загальне поняття процесу сек’юритизації: його сутність, мету й історію походження.

Нагадаємо, сек’юритизація – це механізм рефінансування активів через випуск і розміщення цінних паперів. Разом з тим, сек’юритизація є дуже гнучким, багатогранним механізмом, який має велику кількість конфігурацій, що структуруються залежно від мети й можливостей її учасників.

У цій публікації НКЦПФР класифікувала основні типи сек’юритизації, у який випадках і для чого вони застосовуються.

Типи сек’юритизації

Критерієм, за яким проведена головна класифікація сек’юритизації, є спосіб передання ризику, відповідно до якого сек’юритизація поділяється на класичну, синтетичну та корпоративну.

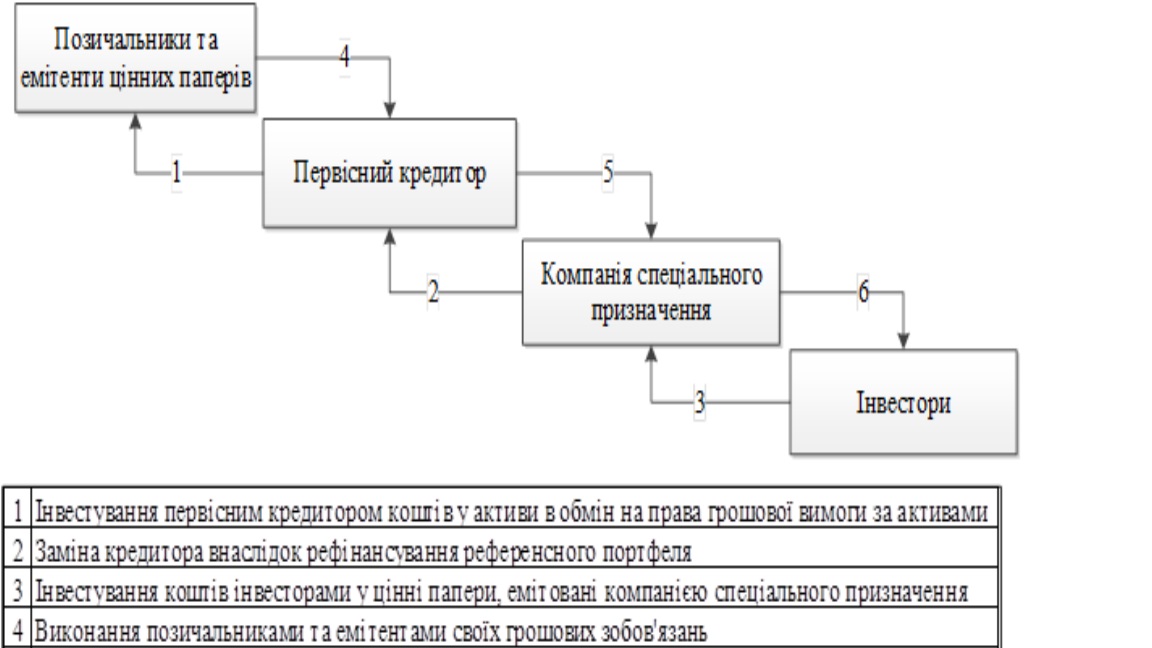

Класична (традиційна / ванільна) сек’юритизація, яка початково відома як сек’юритизація “дійсного продажу” (true sale securitization), є простим та ефективним методом рефінансування активів. По суті сама назва “дійсний продаж” (true sale) розкриває головну особливість даного виду сек’юритизації – відчуження (передання) пулу активу від первісного кредитора (оригінатора) до компанії спеціального призначення (Special purpose vehicle – SPV). А відтак – разом з переданням від первинного кредитора контролю над пулом активів передаються і всі ризики щодо такого пулу активів.

Своєю чергою SPV оплачує пул активів коштом розміщення щонайменше двох траншів (класів) цінних паперів, виплати за якими забезпечуються надходженнями за пулом активів.

Схема 1. Загальна схема сек’юритизації за принципом дійсного продажу

Головною перевагою даного виду сек’юритизації для інвесторів (покупців цінних паперів SPV) є захист від банкрутства первісного кредитора (оригінатора). До того ж оскільки пул активів відокремлено від первісного кредитора, то на нього не розповсюджуються будь-які обмеження чи кредитний рейтинг самого оригінатора.

Класична сек’юритизація є привабливим механізмом рефінансування для банків, оскільки їх діяльність обмежена встановленими нормативами. Так, передання активів та отримання рефінансування дає можливість банкам оптимізувати значення економічних нормативів і продовжити кредитування за рахунок коштів, отриманих від SPV.

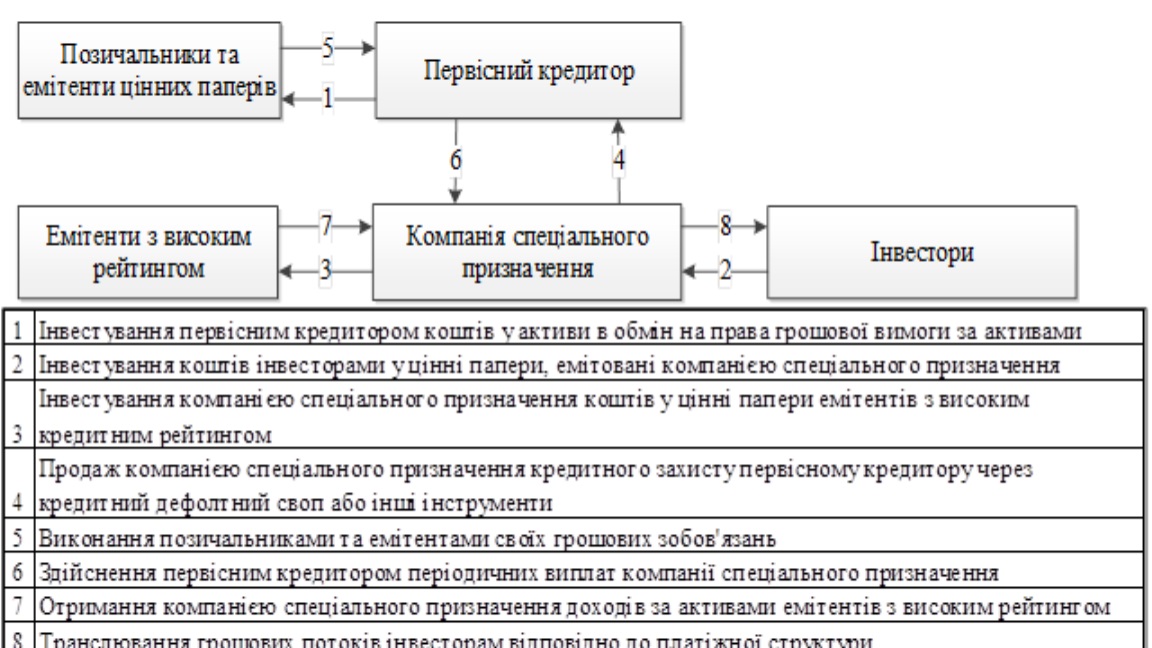

Синтетична сек’юритизація є більш складним і непрямим методом передання ризику – оригінатор не продає активи, а зберігає їх на своєму балансі. Натомість він використовує кредитні деривативи, як правило, кредитні дефолтні свопи (сredit default swap – CDS). У кредитних деривативних інструментах визначаються умови, відповідно до яких покупець захисту (оригінатор) погоджується виплатити компенсацію продавцю захисту (SPV) у разі певних кредитних подій, таких як дефолт позичальника, реструктуризація зобов’язань чи інша кредитна подія або зниження кредитного рейтингу базових активів.

Основною метою використання синтетичної сек’юритизації є передання ризиків. Її проведення можливе як зі створенням SPV, так і без неї.

У першому випадку, кредитний ризик передається компанії спеціального призначення, а вона, своєю чергою, випускає щонайменше два транші (класи) цінних паперів, виплати за якими забезпечуються надходженнями від кредитних деривативів і розміщенням коштів у безризикові активи.

За відсутності SPV, оригінатор передає кредитний ризик одразу в ринок (інвесторам).

Схема. 2. Загальна схема нефондованої синтетичної сек’юритизації з використанням SPV

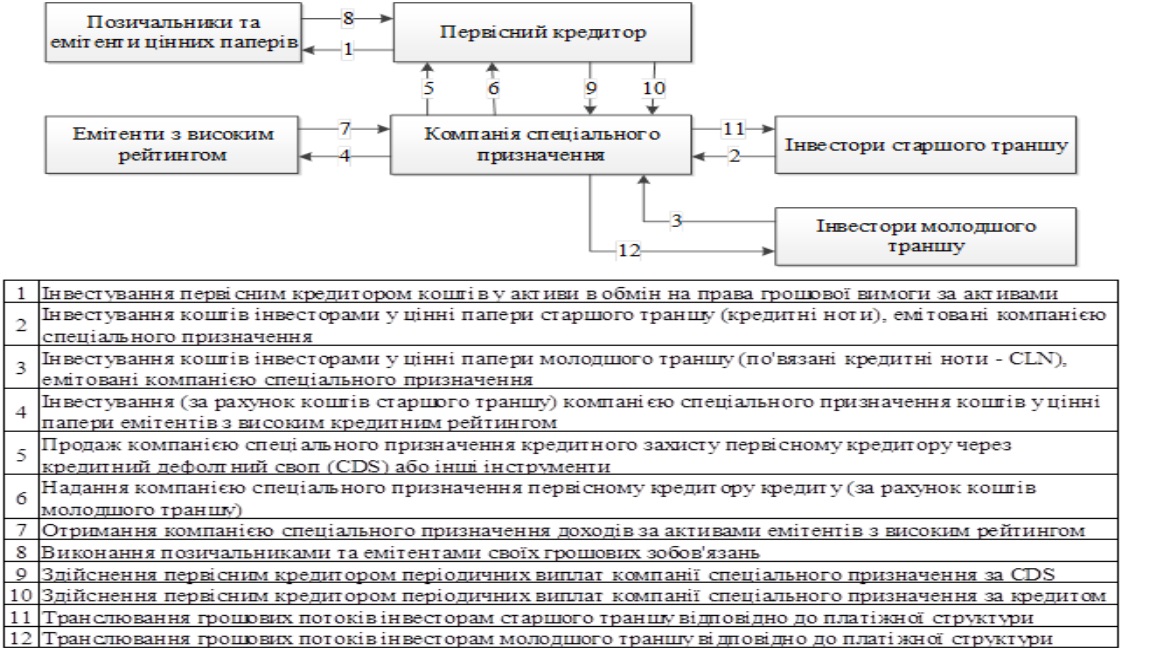

Також заслуговує уваги й може бути цікавою для використання вітчизняними оригінаторами частково фондована синтетична сек’юритизація. Такий різновид передбачає надання оригінатору фінансування, але без передання референсного портфеля на баланс SPV, передаються лише ризики за таким портфелем.

Як і в інших прикладах, у разі проведення частково фондованої синтетичної сек’юритизації SPV залучає кошти шляхом розміщення щонайменше двох траншів (класів) цінних паперів.

Тут буде доречним пояснити, про які транші цінних паперів ми згадуємо.

Так, фінансування, яке планується залучити в процесі сек’юритизації, ділиться на кілька частин, що називаються траншами або класами цінних паперів (даний процес розподілу ще називається стратифікацією). Кожен транш характеризується відмінними від інших траншів рівнями дохідності та ризику і розміщується окремо.

Звичайна структура сек’юритизації передбачає наявність хоча б двох траншів – старшого й молодшого, між якими існує субординація, що передбачає встановлення черговості задоволення вимог між інвесторами різних траншів.

Наприклад, інвестори у найменш ризикований старший транш мають першими отримувати доходи, тоді як вимоги інвесторів у найбільш ризикований молодший транш (інколи його ще називають траншем перших втрат) щодо отримання доходу задовольняються в останню чергу. Цілком очевидним є те, що дохідність цінних паперів молодшого траншу встановлюється на вищому рівні, ніж дохідність цінних паперів старшого траншу.

Тепер повернімося до частково фондованої синтетичної сек’юритизації.

Особливістю частково фондованої синтетичної сек’юритизації є використання пов’язаних кредитних нот (credit-linked note – CLN), які передбачають надання емітентом CLN кредиту оригінатору користуючись з коштів, що будуть отриманні від розміщення молодшого траншу.

У цей час кошти, що отриманні у разі розміщення старшого траншу, будуть використанні для інвестування у безризикові активи, що гарантує виплати за цінними паперами старшого траншу.

Щодо передання ризику референсного портфеля, то він передається за допомогою CDS, який забезпечує додатковий дохід для виплат за цінними паперами, що емітовані компанією спеціального призначення.

Зазначені кредитні деривативні інструменти (кредитні ноти та кредитний дефолтний своп) ми розглядали у попередніх публікаціях (посилання тут).

Схема. 3. Загальна схема частково фондованої синтетичної сек’юритизації

Підсумовуючи, синтетична сек’юритизація підходить для тих оригінаторів, які не мають складнощів із продовженням утримання референсного портфеля на власному балансі. У той же час синтетична сек’юритизація може бути як нефондованою, так і частково фондованою.

Класична й синтетична сек’юритизація є двома ефективними підходами до управління ризиками та рефінансування активів. Вибір між цими методами залежить від конкретних цілей, типів активів і нормативних обмежень. Затверджена Комісією Концепція запровадження законодавчої бази щодо сек’юритизації передбачає можливість використання обох видів сек’юритизації.

Корпоративна сек’юритизація (whole business securitization – WBS)

Останні 10-15 років спеціалісти Великої Британії та США, розуміючи, що можливості механізму сек’юритизації значно ширші, ніж ті, що використовуються за класичного чи синтетичного варіанту, почали секʼюритизувати не просто конкретні активи (класична сек’юритизація) чи лише ризики (синтетична сек’юритизація), а весь бізнес.

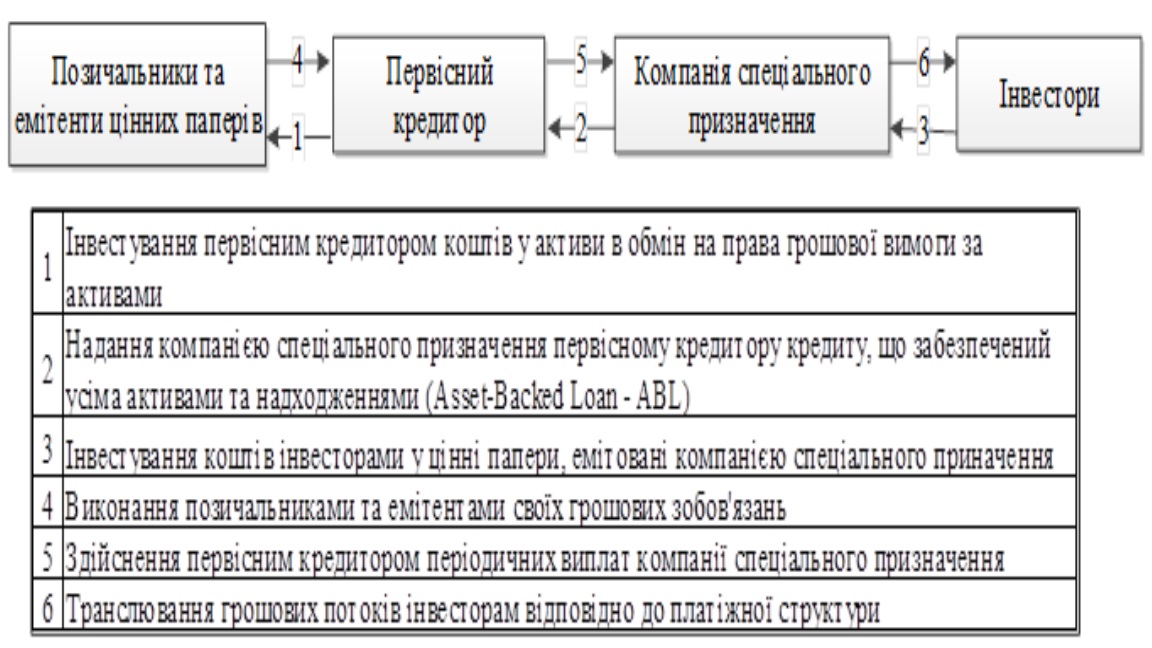

Корпоративна сек’юритизація (WBS) або сек’юритизація операційних активів (operating-asset securitization — OAS) – це фінансовий механізм, який використовується компаніями для залучення капіталу шляхом передання більшості або всіх своїх операційних активів і грошових потоків за ними.

WBS – це метод структурованого фінансування, який дозволяє компанії отримати доступ до капіталу, надаючи у заставу весь свій бізнес, включно з матеріальними й нематеріальними активами. Така сек’юритизація зазвичай використовується в таких галузях, як ресторанний, готельний бізнес, фармацевтика, де потоки доходів компанії є передбачуваними та стабільними.

Потік грошових коштів від цих активів використовується для покриття боргу та базового рівня операційних витрат. Унікальною особливістю WBS є постійна участь емітента (SPV) в управлінні бізнесом для отримання очікуваного грошового потоку, підтримки вартості активів і підтримки бренду.

Схема. 4. Загальна схема корпоративної сек’юритизації

Але реалізувати корпоративну сек’юритизацію можливо лише в деяких країнах, в яких дозволено застосовувати іррегулярну заставу (floating charge).

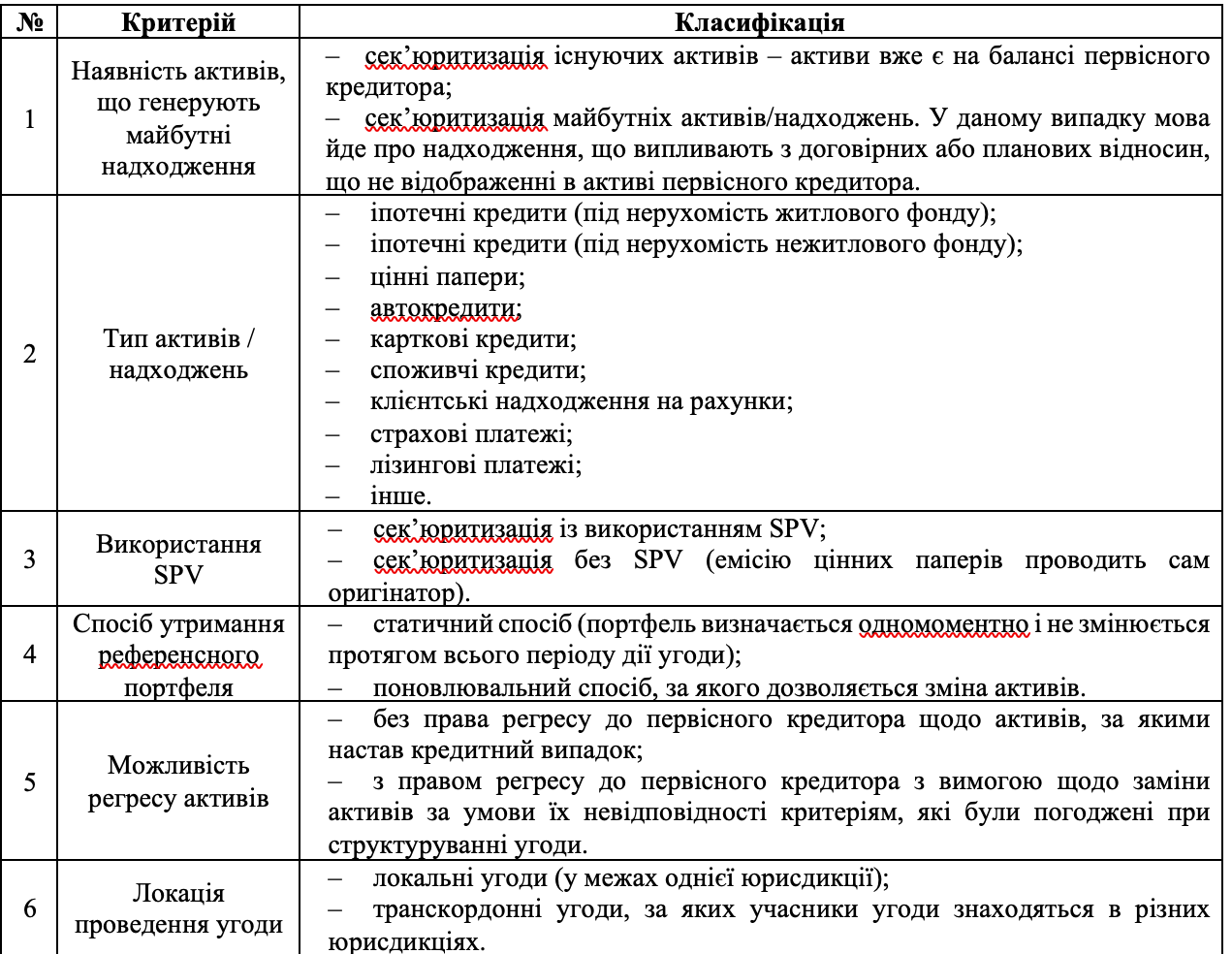

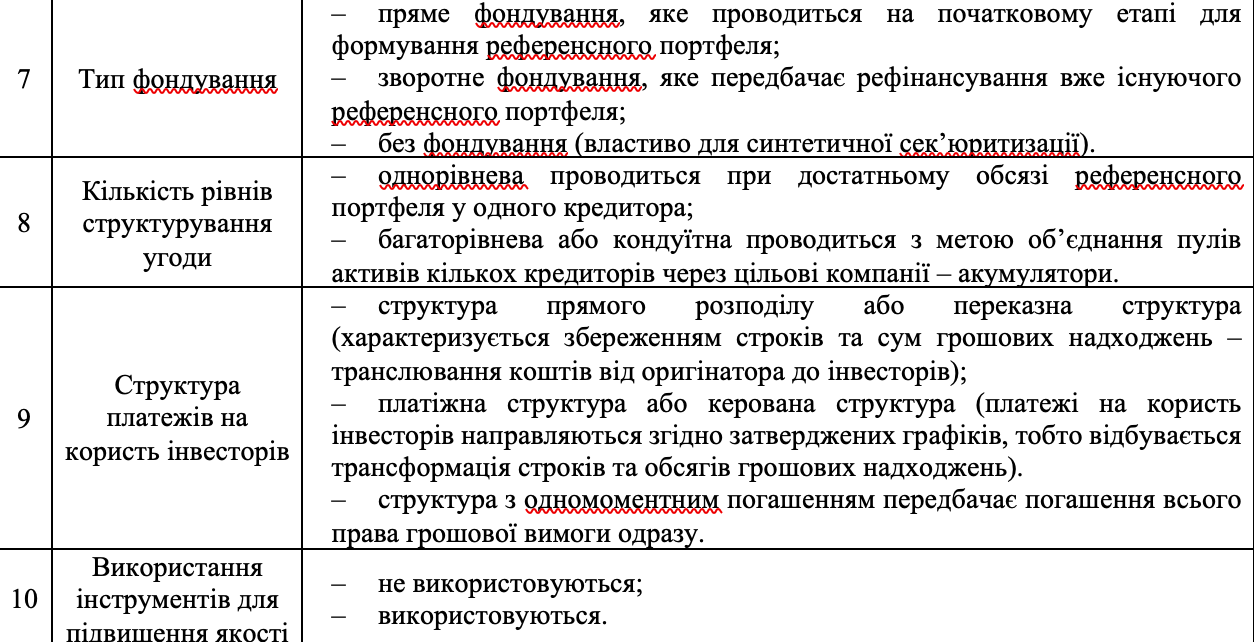

Як ми зазначили на початку публікації, можлива значна кількість конфігурацій сек’юритизації, які ускладнюють або спрощують механізм. Нижче наведена класифікація модифікацій базових схем сек’юритизації.

Таблиця 1. Класифікація модифікацій базових видів сек’юритизації

Висновки

Сек’юритизація є гнучким й ефективним механізмом (ре-) фінансування активів і хеджування ризиків, що давно й успішно використовуються нашими міжнародними партнерами. Обрання конкретних конфігурацій моделей відбувається під час структурування кожної конкретної угоди і проводиться з урахування мотивів усіх зацікавлених учасників (держави, оригінаторів, позичальників, провайдерів хеджування та потенційних інвесторів, які мають певні інвестиційні очікування).

У наступних публікаціях НКЦПФР розкаже про механізми підвищення якості структурованих цінних паперів, вимоги до учасників процесу сек’юритизації та приклади її проведення (як найбільш вживані, так і найбільш екзотичні).

Читайте також: