AML Anti Money Laundering

AML Anti Money Laundering

AML Anti Money Laundering

З Міжнародним днем боротьби з відмиванням грошей!

AML Anti Money Laundering

Громадянам, яких внесуть у Реєстр дропів, обмежать кількість фінансових операцій

AML Anti Money Laundering

Фінансова безпека світу: Україна долучилася до ключових міжнародних дискусій

AML Anti Money Laundering

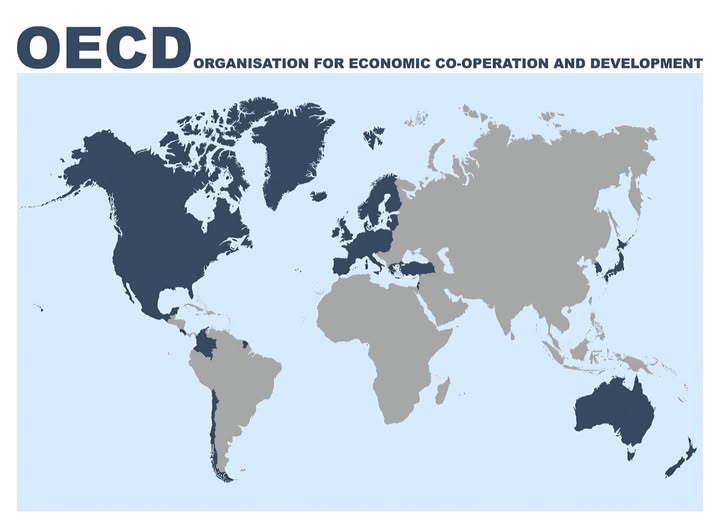

ОЕСР відзначила антикорупційний прогрес України та запросила до Конвенції про хабарництво

AML Anti Money Laundering

Сенат США вніс на розгляд законопроєкт, спрямований на модернізацію Закону про банківську таємницю

AML Anti Money Laundering