Зміни внесено до переліку міжнародних договорів України, на які поширюється дія Багатосторонньої конвенції MLI

27 лютого 2025 року Верховна Рада України ухвалила зміни до статті 1 Закону України «Про ратифікацію Багатосторонньої конвенції про виконання заходів, які стосуються угод про оподаткування, з метою протидії розмиванню бази оподаткування та виведенню прибутку з-під оподаткування» (Багатосторонньої конвенції MLI – Multilateral Convention to Implement Tax Treaty Related Measures to Prevent Base Erosion and Profit Shifting). Пише Міністерство фінансів України.

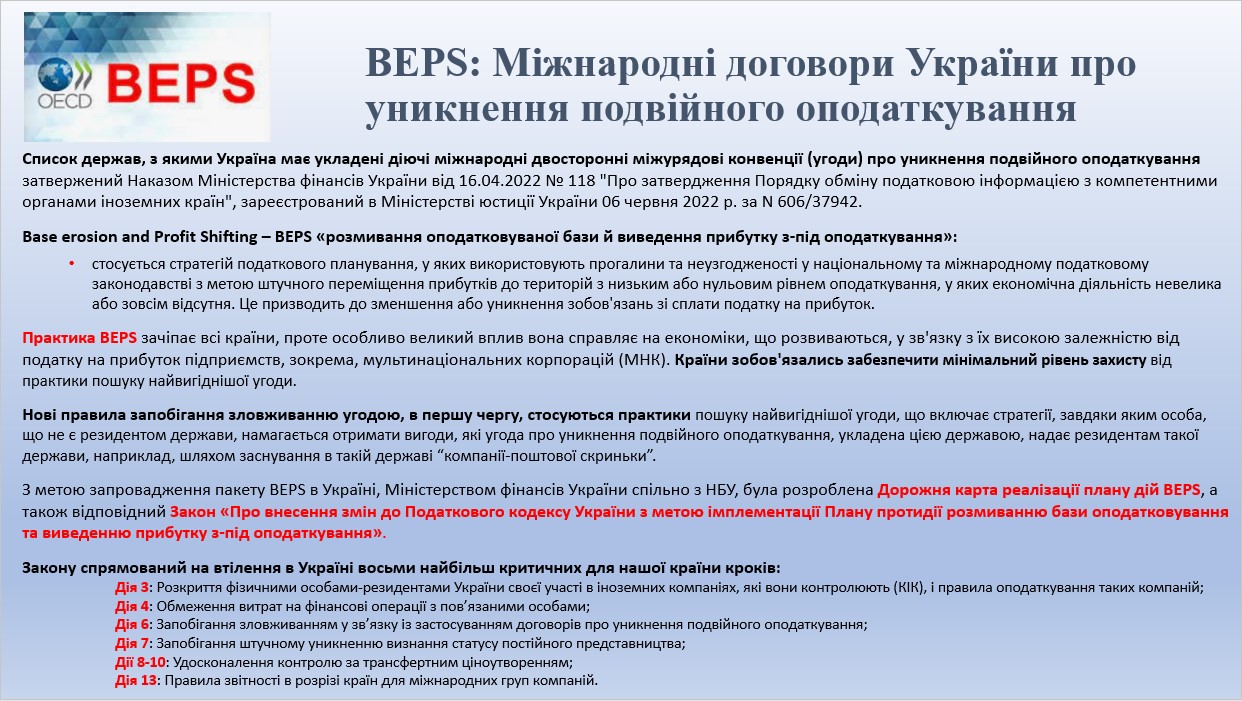

Завдяки Багатосторонній конвенції MLI, що набрала чинності для України 1 грудня 2019 року, принципи, зазначені у плані BEPS (Base Erosion and Profit Shifting) щодо виконання заходів з протидії розмиванню бази оподаткування та виведенню прибутку з-під оподаткування, поширились одразу на велику кількість угод про уникнення подвійного оподаткування. Завдання Багатосторонньої конвенції MLI – забезпечити швидке, скоординоване та послідовне впровадження принципів BEPS шляхом одночасної модифікації значної кількості чинних податкових угод замість тривалих двосторонніх консультацій щодо внесення відповідних змін до кожного договору окремо.

За останні п’ять років відбулися певні зміни у переліку чинних податкових угод. Зокрема, припинили дію договори з росією, Білоруссю, Сирією. Набрали чинності договори з Катаром та Малайзією, а також протоколи про внесення змін до угод з Австрією, Нідерландами, Великобританією, Швейцарією, Данією, Сінгапуром, Катаром та ОАЕ. Тому виникла потреба в актуалізації переліку повідомлень та застережень України шляхом видалення всіх посилань на договори, що припинили дію, та доповнення посиланнями на договори, які набрали чинності після ратифікації Україною Багатосторонньої конвенції MLI.

Зміни внесено до переліку міжнародних договорів України, на які поширюється дія Багатосторонньої конвенції MLI, а також в частині повідомлень про:

– доповнення міжнародних договорів України преамбулою, в якій зазначено, що договори не мають поширюватись на осіб, які використовують їх положення для ухилення від оподаткування;

– наявність у міжнародних договорах України положень про обмеження можливості застосування пільгових положень договорів, якщо головною метою є отримання таких пільг;

– наявність у міжнародних договорах України положень щодо заборони розділення (дроблення) контрактів на декілька частин з метою зменшення часового періоду, після завершення якого конкретний вид діяльності вважається постійним представництвом;

– встановлення можливості ініціювання платником податків процедури взаємного узгодження (вирішення податкових спорів) як в державі своєї резиденції, так і в державі, де така особа провадить діяльність.

Ці зміни спрямовано на вдосконалення механізмів протидії ухиленню від сплати податків і забезпечення відповідності міжнародним стандартам у сфері оподаткування.

Актуальний довідник країн в сервісі Сервісі CheckLists FinAP® завжди в актуальному стані в “ІНФОРМАЦІЙНОМУ ДОВІДНИКУ КРАЇН”.

Читайте також: